.

少数株主に不利益が生ずる恐れがある・工藤英之社長!

.

公的資金の返済せず・国民負担を軽く見ている!

.

.

10月21日、新生銀行はSBIHDのTOBに対し反対を表明、銀行初の敵対的買収に発展した。買収防衛策の発動を諮る臨時株主総会を11月25日に開催することも決定。

.

.

.

.

新生銀はSBIが最大48%とした買い付け上限の撤廃と買い付け額の引き上げを要求。SBIが応じればTOBに賛同し、臨時総会も中止するとした。

.

.

.

SBIHDは、応じることはないと拒否。新生銀行は、友好的な買収相手を探す意向を示した。

.

.

.

今回のTOBを眺めるに、政府からの公的資金を受けながら返済が滞手いる新生銀行に対し、所定の取得条項期日までに公的資金の返済が行われないため、普通株式に引きかえられ、預金保険機構が10.39%、整理回収機構が7.72%保有している。

.

返済が行われていない公的資金の残高2500億円が政府各保目標額は3493憶にもなり、早期の返済を国民にも公表する責任を追うべきだが、新生銀行からは一切発表がない。

.

今回のTOBを巡り、いずれは株主総会で是非を問うことになるであろうが、SBIHDが新生銀行に無茶を迫っているように見えるが、小のSBIHDが大の新生銀行を傘下に収めようという経済戦争でもある。小が大を飲み込めるのか、大が小を弾き飛ばすのか、、、。

.

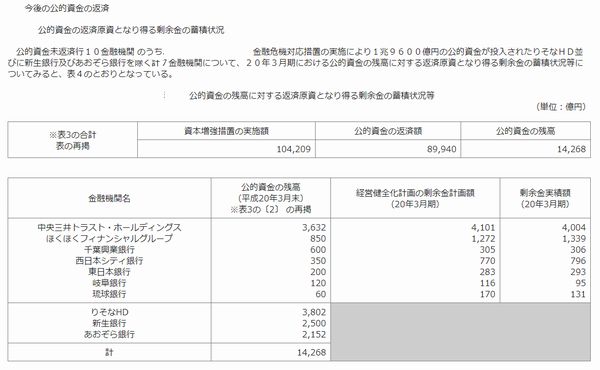

ここに会計検査院の19年度報告書が発行されている。未返済10行(1兆4268億円)の中に3行の大口(りそなHD3802億円、新生銀行2500億円、あおぞら銀行2152億、3行計6554円)がある。

.

新生銀行に関する内容を抜粋し掲載する。

.

会計検査院の平成19年度決算検査報告に、「金融システムの安定化のために実施された公的資金による金融機関に対する資本増強措置の実施状況及び公的資金の返済状況等並びに預金保険機構の財務の状況について」と題し、公的資金の残高が1兆4268億円(平成19年度末)であると記されている。

.

.

【公的資金の返済が終了した資本増強行】

みずほフィナンシャルG 返済終了年月(平成18年7月)

三菱UFJフィナンシャルG 返済終了年月(平成18年6月)

三井住友フィナンシャルG 返済終了年月(平成18年10月)

住友信託銀行 返済終了年月(平成16年1月)

横浜銀行 返済終了年月(平成16年8月)

あしぎんFG 返済終了年月(平成18年2月)

もみじホールディングス 返済終了年月(平成17年12月)

八千代銀行 返済終了年月(平成18年3月)

熊本ファミリー銀行 返済終了年月(平成18年5月)

九州親和ホールディングス 返済終了年月(平成20年2月)

関西さわやか銀行 返済終了年月(平成16年1月)

和歌山銀行 返済終了年月(平成17年12月)

.

【公的資金未返済行】

.

<優先株式等の処分について、国の優先株式等の処分方針>

.

預金保険機構は、16年7月に従前の優先株式等の処分方針を改定して、「資本増強のために引受け等を行った優先株式等の第三者への売却処分又は公的資金の返済等の申出に対する当面の対応について」を公表した。

.

資本増強行からの公的資金の返済の申出に対する優先株式等の処分の判断基準として、

〔1〕 経営の健全性を損なわないこと、

〔2〕 国民負担を回避すること、

〔3〕 金融システムの安定性を損なわないことが掲げられている。

.

その後、17年10月に「公的資金(優先株式等)の処分の考え方について」を公表して、資本増強行の経営の健全性の維持や市場への悪影響の回避を前提としつつ、「納税者の利益」の立場により重きを置いた公的資金(優先株式等)の管理を行うこととした。

.

この考え方を受けて、預金保険機構は、同10月に「資本増強のために引受け等を行った優先株式等の処分に係る当面の対応について」を公表して、「納税者の利益」の立場により重きを置いた財産管理上の観点から、上記の判断基準を踏襲しつつ優先株式等の処分を行うこととした。

.

同機構は、資本増強行からの公的資金の返済の申出が見込まれない場合でも、優先株式等の商品性や株価の状況等から見て、適正な価格による処分により確実に利益が見込まれ(優先株式については、普通株式の株価が取得請求価額の150%程度以上でおおむね30連続取引日推移している場合を指す) 、かつ、その時点で処分を行うことが極めて有利な状況である場合には、市場への影響や資本増強行の状況等を勘案した上で適当と判断され、特段の問題がなければ、優先株式等の処分を行うこととした。

.

.

<預金保険機構による処分承認については>

.

優先株式等の処分は、原則として資本増強行からの公的資金の返済の申出を受けて実施している。公的資金の返済の申出を受けた後、優先株式等を保有している整理回収機構は、預金保険機構に対して優先株式等の処分を行うための承認申請を行うこととなっている。そして、預金保険機構は、優先株式等の処分の妥当性について、「当面の対応について」の判断基準に照らして特段の問題が認められない場合は、当該承認申請に対して承認を行っている。

.

<その時の優先株式の処分方法については>

優先株式の処分を処分方法別にみると、資本増強行への売却等(資本増強行による優先株式の買受け、普通株式に引き換えた上での市場を介しての買受けなど)が全体の約8割を占めていて、残りは第三者への売却及び普通株式に引き換えた上での市場売却となっている。

.

【今後の公的資金の返済】

【新生銀行及びあおぞら銀行について】

●特別公的管理銀行の株式売買契約に基づく措置等

.

日本長期信用銀行(12年6月に新生銀行に行名変更)及び日本債券信用銀行(13年1月にあおぞら銀行に行名変更)に対しては、金融機能安定化法に基づき優先株式の引受けによる1300億円及び600億円の資本増強措置がそれぞれ実施された。

.

両銀行の特別公的管理の開始により預金保険機構は、当該優先株式をそれぞれ対価0円で取得することになった。その後、特別公的管理の終了に伴う両銀行の株式売買契約に基づいて、その一部が無償消却(安定化法優先株式及び早健法優先株式が普通株式となった後も、新生銀行及びあおぞら銀行における預金保険機構及び整理回収機構の株式保有割合が3分の1未満になるように行われたもの) されて、残りは引き続き預金保険機構の金融再生勘定が保有している。

.

新生銀行及びあおぞら銀行に対しては、金融機能早期健全化法に基づき優先株式の引受けによる2400億円及び2600億円の資本増強措置がそれぞれ実施された。なお、新生銀行の両優先株式は、普通株式への取得条項期日(19年8月1日及び20年4月1日(預金保険機構は、財産管理上の観点から、取得条項期日の前日の平成20年3月31日に取得請求権を行使して普通株式に引き換えた)が到来したことなどからすべて普通株式となっている。

.

特別公的管理の終了に伴う日本長期信用銀行及び日本債券信用銀行それぞれの株式売買契約においては、金融機能安定化法分の優先株式及び金融機能早期健全化法分の優先株式の時価総額が、新生銀行については5000億円、あおぞら銀行については3550億円を超えている場合には、両銀行の株式の主要な買主は預金保険機構にその売却を要請できることとされていた。

.

この株式売買契約の条項については、政府において、特別公的管理銀行が保有していた株式の売却益のうち新生銀行及びあおぞら銀行の自己資本に充当した金額(新生銀行2500億円、あおぞら銀行350億円)と早健法優先株式による資本増強額(新生銀行2400億円、あおぞら銀行2600億円)とを合わせた金額におおむね相当する額を確保する趣旨で定められているが、今後、この条項にのっとり、市場の状況及び両銀行の経営状況等を見ながら適切に対応する旨の説明等がなされている(平成12年5月15日参議院金融問題及び経済活性化に関する特別委員会、16年2月24日衆議院予算委員会及び同年3月17日参議院予算委員会における、国が保有する優先株式に関する政府の答弁) 。

.

.

●売却額確保のための試算

.

20年3月末における公的資金の残高1兆4268億円には、新生銀行の2500億円及びあおぞら銀行の2152億円が含まれている。

.

安定化法優先株式及び早健法優先株式の処分に当たっては、新生銀行については5000億円(早健法優先株式の一部を処分していることから確保目標額は20年3月末時点で3493億円)、あおぞら銀行については3550億円(同2223億円)の売却額を確保することになっている。

.

両銀行における20年3月期の剰余金の蓄積状況をみると、

「新生銀行について」は、剰余金実績額3074億円は確保目標額3493億円を下回っており、同銀行の経営健全化計画における剰余金計画額3110億円も下回っている。

「あおぞら銀行について」は、剰余金実績額3372億円は確保目標額223億円を上回っているものの、剰余金計画額4045億円を下回っている。

.

「新生銀行の優先株式について」は、20年3月末においてはすべて普通株式に引き換えられている。上記の確保目標額3493億円を確保するための普通株式1株当たりの価額を計算すると745円となるが、20年3月末における新生銀行の株価(終値)は329円であった。

.

21年10月21日15:00の株価は1916円である。

.

「あおぞら銀行について」は、20年3月末に安定化法優先株式及び早健法優先株式の取得請求権を行使してそれぞれ普通株式に引き換えた(平成20年3月末においては、安定化法優先株式の取得比率(優先株式1株につき取得することになる普通株式数)は5とされていて、早健法優先株式の取得請求価額は450円とされていた) と仮定して試算すると、上記の確保目標額2223億円を確保するための普通株式1株当たりの価額は478円となるが、20年3月末におけるあおぞら銀行の株価(終値)は296円であった。21年10月21日15:00の株価は2716円である。

.

.

【預金保険機構及び整理回収機構による普通株主としての議決権の行使について】

●優先株式の商品性について

.

整理回収機構が引き受けた優先株式は、一般的な優先株式と同様に議決権の制限を補完するために剰余金の配当や残余財産の分配において普通株式よりも優先的に配当金や分配金を受け取ることができることとなっている。このことについて、整理回収機構が保有していた九州親和HDの優先株式についてみると、九州親和HDは、子会社である親和銀行が自力による経営再建が困難になりふくおかフィナンシャルグループと経営統合されたことから解散したが、当該優先株式に対する残余財産の分配により公的資金300億円は全額返済された。

.

整理回収機構が引き受けた優先株式には、処分が終了した一部の優先株式を除き優先株主の権利として普通株式引換えのための取得請求権が付与されており、優先株式の引受け後所定の期間を経過すると取得条項期日までの間は、優先株主からの取得請求権の行使により当該優先株式を普通株式に引き換えることが可能となっている。

.

当該優先株式には普通株式引換えのための取得条項が設定されており、優先株主が所定の取得条項期日までに上記の取得請求権を行使しなかった場合は、同期日をもって資本増強行が当該優先株式を取得して、優先株主はこれに代えて普通株式を取得することとなっている。

.

●普通株主としての議決権の行使について

.

預金保険機構及び整理回収機構が保有していた新生銀行の優先株式については、同銀行による公的資金の返済が取得条項期日までに行われなかったことから、そのすべてが普通株式に引き換えられた。

.

両機構は、保有していた優先株式が普通株式に引き換えられたことにより優先株式に付与されていた剰余金の配当や残余財産の分配における優先性を喪失することになったが、その一方で普通株主としての議決権を有することになった。

.

公的資金の返済が終了する前に、保有している優先株式の取得条項期日を迎えたことにより両機構が普通株主としての議決権を有することになった場合等における議決権の行使について、預金保険機構は、公的資金の管理者として、適切に議決権を行使することとしている。

.

整理回収機構が保有している優先株式及び普通株式について、議決権を行使することになった場合は、当該権利の行使の内容について預金保険機構の承認が必要となっている。

.

.

【公的資金未返済行に係る経営健全化の状況及び今後の公的資金の返済について】

公的資金未返済行10金融機関のうちの地域銀行である6金融機関について、金融機能早期健全化法に基づく資本増強措置が終了した14年3月期と20年3月期の自己資本比率及び不良債権比率の状況を比較してみると、いずれも全体的に改善してきている。

.

19年度末における返済が行われていない公的資金の残高計1兆4268億円には、新生銀行の2500億円及びあおぞら銀行の2152億円が含まれているが、両銀行については、特別公的管理の終了に際して普通株式あるいは優先株式の売却額に確保目標額が設定されており、新生銀行については3493億円、あおぞら銀行については2223億円の売却額をそれぞれ確保する必要がある。

.

両銀行における20年3月期の剰余金の蓄積状況をみると、

「新生銀行について」は、剰余金実績額3074億円は確保目標額3493億円を下回っており、経営健全化計画における剰余金計画額3110億円も下回っている。

.

「あおぞら銀行について」は、剰余金実績額3372億円は確保目標額2223億円を上回っているものの、剰余金計画額4045億円を下回っている。

.

両銀行の確保目標額を確保するための普通株式1株当たりの価額について試算すると、新生銀行については745円、あおぞら銀行については478円となり、2020年3月末時点の株価(終値)はこれらの価額を下回っている状況にある。

.

このような状況を踏まえると、預金保険機構は、資本増強行の経営の健全性の維持や市場への悪影響の回避を前提としつつ、「納税者の利益」の立場により重きを置いた財産管理上の観点から、取得価額以上での優先株式の処分が図られるよう、引き続き資本増強措置に係る業務を適切に実施していく必要があると認められる。

.

金融庁においては、公的資金未返済行が経営健全化計画を着実に履行して早期に経営の健全化が図られ、公的資金が完済されるよう、引き続き公的資金未返済行に対する監督を適切に実施する必要があると認められる。

.

.

【預金保険機構及び整理回収機構による普通株主としての議決権の行使について】

金融機能安定化法及び金融機能早期健全化法に基づく資本増強措置により整理回収機構が取得した優先株式は、一般的な優先株式と同様に議決権の制限を補完するために剰余金の配当や残余財産の分配において普通株式よりも優先的に配当金や分配金を受け取ることができることとなっている。また、一部を除き取得条項期日までに公的資金の返済が行われない場合には普通株式に引き換えられることとなっている。

.

新生銀行については、取得条項期日までに公的資金全額の返済が行われず、整理回収機構が保有する優先株式及び預金保険機構が保有することになった優先株式はすべて普通株式に引き換えられた。

.

この結果、両機構は、優先株式に付与されていた剰余金の配当や残余財産の分配における優先性を喪失することになったが、公的資金の管理者として、返済されるべき公的資金がき損することのないよう、普通株主としての議決権を適切に行使していく必要があると認められる。

.

.

この会計検査院報告書は2019年度、2020年3月末時点の内容であるが、SBIHDが1株2000円で新生銀行株TOBをし、株式取得を48%としている。

.

政府の融資額返済にしても、SBI傘下に入れてから3500億円の返済をするという。株主権行使の要件、「国民負担を回避すること」という命題がある以上、新生銀行が何時迄に返済をするのか具体的提案がない以上、新生銀行がTOBに反対することを決めても、株主総会で銀行経営陣の思惑通りになるか、銀行業界初の敵対的なTOBの成り行きを各界は注目している。

.

民間助言会社にしても、新生銀行の身勝手な言葉と政府資金返済や今後の経営方針の具体的提案がなされず、時間の引き延ばしに汲々としている現経営陣の無策ぶりをどう評価するか。通常人ならTOB止む無しと判断するはずだ。

.