.

決算から見えてくる地銀のアキレス腱!

.

地銀20行の運用体制を点検!

.

.

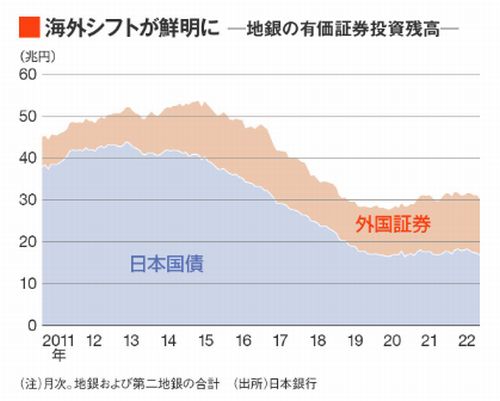

地銀を含め銀行の外債投資に対する懸念は2020年の決算以降、経済ニュースで懸念が示されていた。

.

2022年11月、広島銀行清宗一男頭取は、03年に共同運営をスタートさせてから約20年。ふくおかフィナンシャルグループ(FG)とのシステム共同運営の解消を表明した。横浜銀行などが共同運営する「MEJAR」(メジャー)に合流する。想定される効果はシステム経費の4割削減。30年度にクラウド化も実現する構想だ。

.

金融庁が地方銀行約20行の有価証券の運用体制を重点的に点検していることが23年1月14日、分かった。保有する外国債券の評価額が米国の急速な利上げで下落し、含み損が拡大したため。2022年12月の日銀による事実上の利上げによって、日本国債も含み損の発生が見込まれる。財務内容の悪化でリスクが取りづらくなり、取引先への貸し出しに影響が及ぶ恐れがある。

.

地銀の有価証券

.

中規模以上の地銀のうち約20行が対象だが、金融庁は具体的な銀行名を明らかにしていない。金融庁は経営体力に見合うリスク管理ができているかどうかを調べる。有価証券運用の専門部署や人材を置いているかどうかなども点検する。

.

懸念される銀行が何処かは、最終回の記事で推測する。

地銀の決算概要をニュースピックアップすると

.

2020年、新型コロナウイルス感染の拡大で地方銀行の経営にも影響が出ている。それは地銀が公表した前期(2020年3月期)の業績を見ても保有株式の評価損などを含み軒並み減益となった。全国地方銀行協会の笹島律夫会長(常陽銀行頭取)は2020年5月20日、書面を通じた定例会見で「新型コロナの影響で地銀の有価証券運用が従来以上に難しさを増している」との認識を示した。金融緩和で先進各国の長期金利が低下する中、国債への投資のみでは運用が困難だと指摘。加えて「市場がボラタイルな動きとなっているため運用が難しくなっている」と述べた

.

2021年、全国の上場している地方銀行・グループ77社の2021年3月期決算が5月17日、出そろい41社の最終利益が前期比で増益または黒字転換となり、減益は33社、赤字が3社だった。コロナ禍で主に中小企業向け融資が拡大する中でも、半数弱の地銀は利益を稼げないという厳しい状況に置かれている。

.

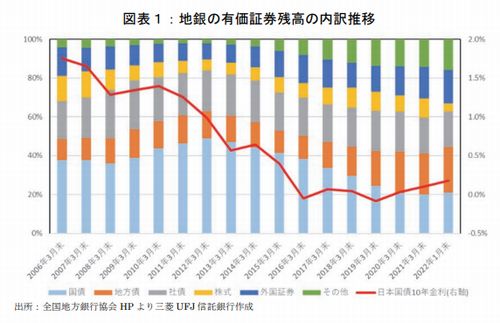

2021年3月期決算で開示した地銀99行の預証率は平均22.24%。預証率が前期より増加した地銀は66行に上った。99行の合計預金残高は374兆3163億円(前年比9.06%増)に対し、有価証券残高は85兆1679億円(10.84%増)だった。

.

2022年、地方銀行の業績が好調だ。株式上場している地方銀行77行・グループの2022年3月期の連結最終損益は、比較可能な74行・グループの合計の利益が前期比25%増の8107億円になった。

.

持ち株会社に移行して連結決算の前期との比較ができない北国フィナンシャルホールディングス、十六フィナンシャルグループ(FG)、おきなわFGを除く74行・グループの22年3月期は、8割超の63社が黒字転換または増益だった。

.

新型コロナウイルスを受けた政府による企業の資金繰り支援で、政府保証付き融資が急増し、一時的に収益がかさ上げされた。融資先の倒産に備える費用(貸倒引当金)も大幅に減った。個人向けの投資信託販売による手数料も伸びた。74行・グループ合計の最終損益8107億円は、期初予想の7209億円から上振れした。

.

しかし、有価証券運用で含み損を抱える地銀が急激に増えている。

.

資源価格高騰やコロナに伴うサプライチェーンの混乱などで米国の物価が急騰し、金利も上昇。ロシアのウクライナ侵攻による市場の混乱も加わり、保有する有価証券の時価評価額が下がっている。全ての銀行・グループで有価証券の評価損益が悪化し、合計で評価益は前の期から3割(約1兆7000億円)減って、3兆9000億円弱になった。

.

前の期に評価損を抱えていたのは1行だけだったが、22年3月期は11行・グループに増えた。新たに評価損に陥ったなかで6行・グループはSBIホールディングス(HD)の出資を受けていた。

.

その一つ、176億円と最大の含み損になったじもとHD(仙台市)は、前期の評価益12億円から急降下した。傘下のきらやか銀行(山形市)は単独での評価損が122億円に達し、金融機能強化法に基づく公的資金を申請する検討に入った。

.

このような地銀の含み損は、外国債券や外国投資信託で多くが発生しているといい、米国の利上げやロシアの侵攻による世界市場の混乱の影響を受けたかたちだ。

.

債券の場合、時価が下がっても満期まで持てば全額償還され、含み損が直ちに実現損益になるわけではないが、体力のない地銀が、外債などリスクの高い投資に走ることを問題視する声が出そうだ。

.

2022年12月には、多くの地銀が、この半年で有価証券の含み損が膨張している。多くの地銀は近年、相対的に利回りの高い米ドルやユーロ建て債券への投資に傾斜してきた。2022年に入って海外金利が急上昇したことで、外債の時価が取得時の価格(簿価)を下回る含み損が発生している。

.

有価証券残高

.

銀行にとっては含み損の膨張を無視できない事情がある。

.

1つは自己資本比率への影響だ。3メガバンクや一部の大手地銀が採用する自己資本規制の「国際統一基準」では、有価証券の含み損を自己資本から差し引く必要がある。現時点で自己資本を大きく毀損するほどの影響はないものの、今後も含み損が拡大すれば自己資本は傷み、銀行経営の手足が縛られる。

.

「外債をどう処理するかは、ひとえに経営者の『政治的な判断』による」。ある大手銀行幹部は指摘する。相場変動が原因とはいえ、巨額の損失を計上して大幅減益や赤字となれば、対外的なイメージが毀損される。そのため外債の処理は業績に影響を及ぼさない範囲でしか進まない、という見方だ。

.

多くの銀行は含み損をすぐに一掃はせず、利回りが低く調達コストとの逆ザヤが甚だしい外債から順次手放し、売却損を小出しに計上している。

.

.

栃木銀行本店の会議室に毎週火曜日の午前8時30分ごろ、有価証券運用に関わる役員らが集まる。国内外の金利動向や債券市場の状況を確認するためだ。毎月1回だった開催頻度は昨秋から4倍になった。「損失が膨らまないか検証しよう」。栃木銀の有価証券の含み損は2022年9月末時点で約296億円にのぼる。半年で2倍近く増えた。

.

2022年11月15日、金融市場の混乱が地方銀行経営に影を落としている。98地銀が保有する日本国債や外国債券、投資信託の含み損は9月末時点で合計2兆3000億円に上った。米金利上昇が波及し、半年間で約6倍に膨らんだ。約6割の銀行が含み損を抱えている。4~9月期決算は多くの銀行で純利益が増加したが、先行きに不安を残す内容となった。

.